La minería en el Perú paga en impuestos un 47% de su renta neta

Muy importantes ingresos para el erario público

maquina-de-combate.com – Un estudio del Instituto Peruano de Economía (IPE), titulado “Evaluación de la estructura tributaria del sector minero” publicado este mes, señala que la minería tributa el 47% de sus ingresos al fisco peruano.

Una variante del informe del IPE, en un formato amigable para el lector, la puede encontrar haciendo click aquí.

Por otro lado, el gerente general del (IPE), Diego Macera, ha revelado que la minería en el Perú contribuye con un 12% de los ingresos fiscales.

Las devoluciones del Impuesto General a las Ventas (IGV) son precisamente devoluciones de montos ya pagados por la minería, que no son un costo adicional al fisco peruano. El motivo de las devoluciones es para evitar la doble tributación, la exportaciones no pagan IGV, ningún tipo de exportación paga ese impuesto, y así funciona en la mayoría de países para evitar la exportación de impuestos y el innecesario encarecimiento de los productos exportados.

El IGV es de 18% a la compra-venta de bienes y servicios que se realizan en el país. Su objetivo es gravar al consumidor final. Para quienes no son consumidores finales se ha establecido un esquema de devolución de impuestos, que puede ser directo o indirecto (crédito fiscal). Para los exportadores, la devolución del IGV es directa porque no tienen cómo deducir el IGV de sus compras.

Existe además un esquema de devolución adelantada de IGV que se aplica a todos los sectores y actividades económicas para promover las inversiones y otorgar mayor liquidez al inversionista. La inversión tiene que ser igual o mayor a cinco millones de dólares, salvo en el sector agrario donde no hay límite inferior. Las MYPEs también se pueden acoger a este beneficio, siempre y cuando sus ventas anuales no superen las 300 Unidades Impositivas Tributarias (UIT).

En el 2002 se promulgó la Ley 27623 que otorga a los titulares de concesiones mineras la devolución definitiva del IGV que paguen para la ejecución de actividades solamente durante la fase de exploración. el monto de inversión debe no ser menor a 500 000 dólares.

Cabe indicar que conforme aumentan las exportaciones, también aumentan las devoluciones del IGV y eso sucede en todos los sectores.

Sobre los Contratos de Estabilidad Tributaria (CET), Macera resalta que se trata de acuerdos que se pueden implementar en cualquier tipo de proyectos, no es exclusivo de la actividad minera, cuyo principal objetivo es evitar que las reglas de juego sean modificados en la fase de recuperación de los montos de inversión. Se reduce así la incertidumbre para el inversionista. Estos contratos, sin embargo, no son gratuitos, le cuestan a la empresa dos puntos porcentuales más en su pago de Impuesto a la Renta.

Los plazos pueden ser de 10, 12 y 15 años, sujetos al cumplimiento de montos mínimos de inversión. Los CET no se limitan al sector minero. La inversión mínima en minería debe ser de 20 millones de dólares y en otros sectores de 5 millones de dólares.

En el Perú se han suscrito 24 CET en el sector minero. El último CET se firmó a finales de 2013 y actualmente hay vigentes siete CET. Para finales de 2031 no habrían más CET.

En los últimos diez años en el Perú, indica Macera, la minería ha representado el 8% del Producto Bruto Interno del Perú (PBI) y tributa un 12% de los ingresos fiscales, en promedio paga más que otras actividades económicas.

Según el Servicio Geológico de los Estados Unidos, el Perú es el país con mayores reservas de plata, el tercero en reservas de cobre y zinc, el octavo en reservas de oro.

En el Perú, la reducción de 35% en los niveles de pobreza, desde un 59% en el 2004 hasta un 24% en el 2013, se produjo en un contexto en el que la inversión privada – mucho más importante que la inversión pública, y depende mucho de la confiabilidad en las reglas de juego – creció en promedio un 14% por año. Los ingresos de los trabajadores se incrementaron en un 6.4% anual en promedio.

Entre 2013 y 2018, la pobreza solamente se ha reducido en 3.5%, desde 24% a 20.5%, y en esos años, la inversión privada ha registrado retrocesos. Los ingresos de los trabajadores crecieron a un ritmo anual promedio de 3.4% únicamente.

La minería explota recursos no renovables que pertenecen a la nación y que el Estado puede dar en concesión, motivo por el cual se le aplica cargas específicas en la forma de regalías e impuestos especiales en adición al impuesto a la renta de tercera categoría, que desde 2017 se ha fijado en 29.5% de los ingresos antes de impuestos. En Chile, por ejemplo se cobra un 27%, mientras que en Australia se cobra un 30%.

Ente 2011 y 2015, el monto recaudado a las empresas mineras por Impuesto a la Renta cayó, principalmente por la baja de la renta neta de las empresas. La reducción de ingresos se debió principalmente a la caída del precio internacional de los metales.

Últimamente, el ruido político proveniente principalmente desde el Poder Ejecutivo y los gobiernos regionales vienen perjudicando seriamente las inversiones mineras y la viabilidad de proyectos en curso.

La reducción de ingresos tiene un efecto amplificado en la recaudación del Impuesto a la Renta.

En el Perú se le aplica a la actividad minera tres cargas específicas desde la reforma tributaria de 2011: Las Regalías Mineras, Impuesto Especial a la Minería (IEM) y el Gravamen Especial a la Minería (GEM). Las tres contribuciones se aplican sobre la utilidad operativa. Sin embargo, las regalías no pueden ser inferiores al 1% del valor de las ventas. La aplicación de estas contribuciones se implementa de manera escalonada, en función a las utilidades de las empresas.

A las empresas que tienen Contratos de Estabilidad Tributaria (CET) se les aplica el GEM, mientras a aquellas que no tienen CET se les grava con Regalías Mineras e IEM. Desde 2011, los CET vigentes son cada vez menos en número.

Si las cargas específicas se aplicarán directamente sobre las ventas se pueden generar incentivos desfavorables que afectarían el principio de progresividad que le permite al Estado obtener mayores beneficios en épocas favorables, sin perjudicarle en períodos negativos.

A las empresas mineras también se les facilita aplicar la Depreciación Acelerada de sus activos para reducir la carga tributaria en la fase inicial de implementación del proyecto, en reconocimiento a la inversión realizada. Una vez devaluado el activo, la carga tributaria aumentará tras la depreciación acelerada. El porcentaje anual máximo de depreciación en la actividad minera es de 20%. Este método se aplica también en otros países, como en Chile. En Canadá, las tasa son aún mayores.

La carga fiscal a la minería

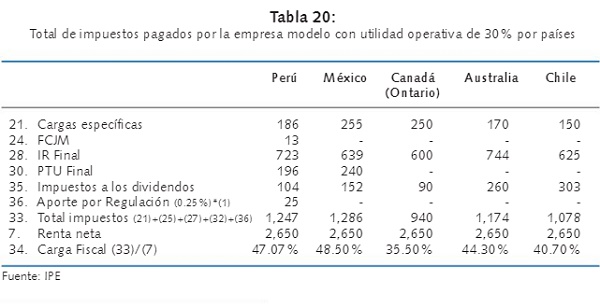

De acuerdo al estudio llevado a cabo por el IPE, en el Perú, las empresa mineras pagan Impuesto a la Renta (29.5%); Participación de los Trabajadores en las Utilidades (PTU), que en Perú es de 8%; Cargas Específicas, ya indicadas que para una empresa que tiene un margen de utilidades del 30% le corresponde pagar 2.61% de Regalías Mineras y 2.86% de IEM; aporte al Fondo Complementario de Jubilación Minera, Metalúrgica y Siderúrgica (Ley N° 29741) que es un 0.5% de la renta anual de la empresa y 0.5% mensual de la remuneración bruta mensual de los trabajadores.

Las empresas mineras también pagan el Impuesto a los Dividendos, que es un 6.8% en el Perú. También deben realizar aportes al Organismo de Evaluación y Fiscalización Ambiental (OEEFA) y al Organismo Supervisor de la Inversión en Energía y Minería (Osinergmin) pero se incluyen en sus costos operativos.

Sumadas todas las cargas tributarias, las empresa en el Perú pagan un 47.07% de su renta neta. En comparación, en Chile los tributos ascienden a 40.70% de la utilidad neta, en México al 48.50%, en Canadá (Ontario) al 35.50% y en Australia al 44.30%.

Con información del Instituto Peruano de Economía